7月16日,复旦大学大数据研究院副院长、能源经济与战略研究中心主任、经济学院教授吴力波教授做客上海新闻综合频道,探讨碳交易市场与“双碳”目标。

新闻综合记者(以下简称“记者”):刚才我们在新闻中听到了一个名词,叫“碳排放配额”,实际企业就是把这个碳排放配额拿出去进行交易,这个配额是个什么样的概念?

吴力波教授(以下简称“吴教授”):这个配额就是企业的排放许可,也就是说,纳入到碳市场当中的企业,每产生一吨二氧化碳,都要有一个单位的配额,那如果你实际的排放量超过了政府给你的配额量,你就需要去买入,相反的,你就可以卖出这个配额。它有点像“准生证”,你要排放,就要有配额。

记者:这个配额是国家给企业的?

吴教授:是的,而且现在是免费分配给企业的。

记者:这个给到企业多少配额是根据什么来进行测算的?

吴教授:我们这次启动的全国碳市场用的是“标杆法”。什么叫“标杆法”呢?它是对我们所有的发电企业按照单位发电量产生的排放标准,不同类型的发电机组设定的标杆是不一样的。最终给企业多少配额其实是看到明年清缴的时候,这个企业实际产生了多少发电量,那么我们会根据这样一个标杆,乘以它的发电量,给予它配额。当然,标杆的设定会考虑各类型的机组效率,效率比较高的企业将来可能会是配额的卖出方,效率比较低的可能就是买入方。

记者:实际上,碳配额的交易整体感觉上是一个有没有余粮,如果我有余粮,我就可以拿出去卖,我现在粮不够了,我就要从别人那里买。只不过这个不是粮,而是碳,是碳排放的碳。

吴教授:对。

记者:那现在是两千多家发电企业在这里面,为什么首选的是发电企业加入到这个市场当中?

吴教授:这个主要考虑到很多方面的情况。首先,我们的发电企业肯定是中国现在二氧化碳排放的主要的部门,这是基本的事实。另外,中国开始致力于节能减排之后,电力部门是我们节能减排的重点部门。所以它的数据基础比较好,而且它的技术标准化程度比较高。对于我们作为一个碳市场的起步部门,我们要设定这样一个标杆,而且在控排企业的内部还要存在着减排的差异性,没有差异性,大家就不会进行交易。又存在差异性,同时还比较标准化,另外在前期的试点过程当中,我们的试点省份的电力部门在相关规则方面建立了比较好的经验。综合各方面的原因,我们选择了电力部门作为我们的起步部门。

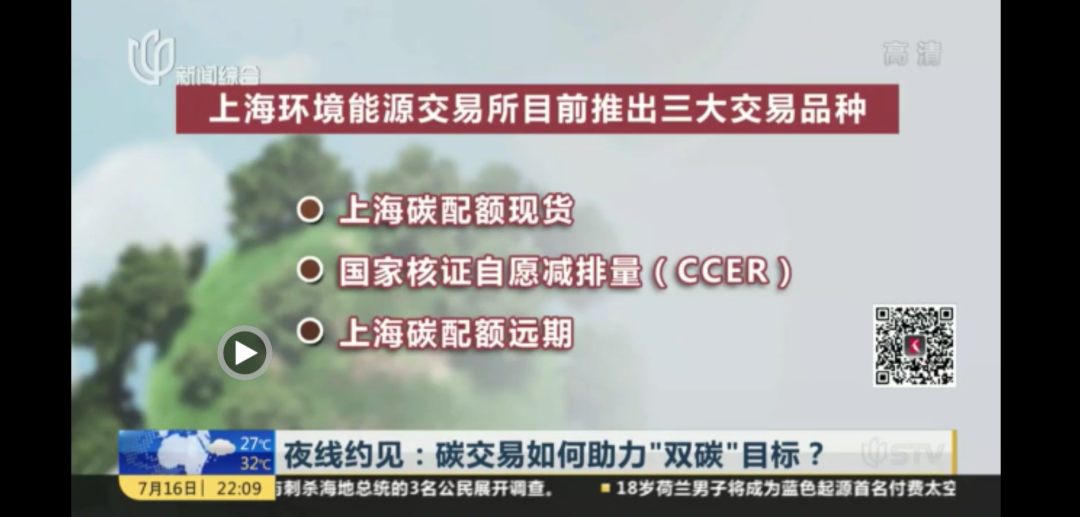

记者:刚刚说了哪些企业可以参加,具体都是怎么进行交易。我们再来看看目前上海环境能源交易所推出的三大交易品种。您帮我们介绍一下,分别是什么概念。第一个,上海碳配额现货。

吴教授:这就是刚才所说的模式,我们分配给控排企业的减排配额。

记者:第二种,国家核证自愿减排量(CCER)。

吴教授:在这些控排企业之外,有一些企业上马了一些项目,实际产生的减排量比原来基础的减排量有增加,这部分减排的贡献,要通过权威的机构进行核证,核证之后产生的,就叫做自愿减排量。比如说可再生能源发电,垃圾焚烧发电等等,这个过程当中产生的CCER,我们前期在碳市场试点的时候,碳控排企业履约时(配额)不够了,怎么办呢,它可以买一部分CCER,但是它有一定的比例。这就激发了没有被纳入碳市场的企业,它如果有动力去产生减排量的话,那它也可以参与到这个市场当中来。

记者:第三种,上海碳配额远期,远期和配额差别在哪?

吴教授:远期的含义是说,我跟买卖双方,可以在现在以一定的价格约定,我们在未来某一个时间点,来交易一定的配额。但是为什么叫“远期”不叫“期货”,一个重要原因是它不是标准化的期货产品。它一般是双边协商,大家通过双边协商来约定未来以一定的价格来买卖一定的配额。所以把它叫做“远期”。

记者:很多人看到远期会想到会不会是期货的概念,这是有点像金融产品的概念,是这样吗?

吴教授:它肯定具有金融属性,我们为什么要在当下约定价格、在未来交易配额,其实就是为了管理风险。如果我们预期到未来的价格不确定,价格可能会上涨,那么我现在以一个相对比较低的价格买入配额,对我是有利的,那么这是为了管理我未来交易的风险。从本质上说它有期货的属性,但是现在是一个远期产品,其实还是基于买卖双方,大家实际都有减排行为发生,我们约定在未来进行交易,而不是标准化的金融产品可以在任意的交易主体中进行交易。

记者:我们再来看看价格,首个交易日交易均价是每吨51.23元,这个价格是怎么形成的?

吴教授:我们现在的价格按照上海交易所的规则,形式是通过挂牌交易,挂牌交易实际的成交机制类似于撮合机制,买方卖方都会有一定的报价,按照时间优先、价格优先的基本原则来实现成交。

记者:目前的价格是51.23元,从这个趋势来看,包括国外比如欧盟,比较成熟的,目前价格大概是407人民币,差了有接近8倍。未来我们的价格也会到这么高吗?还是说未来价格会是不断波动的一个过程?

吴教授:价格的波动肯定是不可避免的,从2013年以来,试点省的价格,波动性是蛮大的。有些市场最高的时候,六七十、七八十都有,但最低的时候到几块钱也有。波动性是比较大的。但最终碳配额的价格要回归到减排成本上去,它本身并不是金融属性非常强、流动性非常高的产品,它实际取决于在配额清缴后有多少供需的余缺,把它进行交易,所以价格要回归到减排成本上去。如果自己减排合算,肯定不去买配额。减排成本可以理解为价格的基本标杆。我们也做过一些研究,我们中国为了实现2030年巴黎协定的目标,我们全社会的减排成本大约在8.7美元左右,和现在碳价还是比较吻合的。当然,随着减排推进,未来边际减排成本是会上升的,未来我们的碳价可能会涨到很高的水平。

记者:碳交易市场的目的是为了促进节能减排,达到碳达峰和碳中和的目标,这个过程是怎样的逻辑?这个机制怎么作用到碳达峰和碳中和上?

吴教授:这个问题特别好,就是我们要实现碳达峰和碳中和,关键要让碳成为大家都去关注的、减排之后还会有价值的产品。二氧化碳,无色无味,在空气中大量的存在。为什么要去减碳?一定要让排放权成为稀缺产品,而且要成为价格信号,让所有的投资有盈利。碳市场最大的意义在于为我们的碳达峰和碳中和提供了一个最基础的市场工具,它有价格信号,有了价格信号意味着未来减一吨碳,社会价值就是碳市场的价格。实现了中和,每中和一吨碳,也有其社会价值。只有这样,你的投资才会有(价值),基于此还可以衍生出很多金融产品,比如碳资产的质押,我可以用我拥有的配额作为质押做各种各样的融资。比如说在做气候风险管理的过程当中,可以有相关债券,各种指数产品等等。未来,我们可以有很多基于碳市场的金融产品创新,这就可以带来更多的流动性。配额本身流动性是有限的,但是有了基于碳的金融衍生品后,流动性就会大大的增加。让全社会自下而上的形成减排的激励机制。

记者:现在是电力企业,未来可能包含钢铁、水泥、化工这些高耗能企业,都会进入。普通人就会有想法,个人未来是否能进入到碳排放交易市场中?我能否参与其中,我可不可以把我省下来的东西卖给别人?别人的我买来,这个有可能吗?

吴教授:有可能。在生环部公布的全国碳市场交易规则中包括了控排企业,包括了机构交易者,也包括了个人,只是在现阶段还没有放开。像欧盟的EU-ETS(欧盟碳排放交易体系),就有个人在参与。当然,因为个人在当中,本身没有控排配额的许可发放,个人更多的参与,有可能是对未来碳价上涨有正面的预期,也有可能他想做价差交易,不管怎样,个人交易会有一定的风险,入市有风险,需要谨慎。

记者:碳排放市场从2011年就已经启动试点了,全国一共7个省市,涉及到20多个行业,3000多家重点企业,累计成交量4.8亿吨,成交额114亿。我们刚才说一年就有40亿吨的市场,但是看了这么多年,4.8亿吨,感觉这不是特别多。您觉得这个市场往后发展还需要重点打造些什么方面的东西?让更多企业愿意进来?

吴教授:首先,全国碳市场覆盖的二氧化碳排放量是40亿吨,但是并不意味着交易量会有40亿吨。

记者:大家不会都拿出来交易。

吴教授:如果国家给我的配额跟我的实际需求量是刚刚好的,我在清缴的时候都已经完成了,那我就没有需求去进行交易。当然,还有一种,我就想多购买一些资产,从现阶段来看,如果我们希望这样的交易更加活跃的话,就需要有更加灵活的机制,比如碳配额的储存,和跨期的交易。我的配额只能用于当年的清缴呢还是如果我留存了可以用来未来的交易?又比如说,现在的交易主要是以控排企业为主,将来如果我们引入更多的机构交易者,这时交易量也会大大的增加。我们要看到未来,特别是2026年,欧盟就要启动碳关税,即碳边境调整措施,就意味着所有这些出口企业,要到欧盟出口,要有相应的碳减排的社会成本的支付,我们的企业需要适应未来全球的状态。

记者:我们期待着制度创新、市场化的手段能够助力“双碳”目标的实现。